____________________________

Bolsa para principiantes

.......................................

Ep. 5. Soportes y Resistencias

Ep. 5. Soportes y Resistencias

Los Soportes y Resistencias son lo mismo

depende de el lado que lo ataquemos.

Son líneas rectas que están determinadas por puntos

de igual PRECIO

Todos los PRECIOS que ven acá tienen una línea recta que los va cosiendo. Que los va ibalando

Entonces esta línea vista desde los PRECIOS de arriba

es una línea que los está SOPORTANDO

Pero vista desde los PRECIOS de abajo

es una línea que se resiste a ser SUPERADA por estos PRECIOS

Esto es la definición de Soporte o Resistencia.

Horizontal o Estático.

No varía el PRECIO en función del tiempo. O sea una línea constante. Es una línea horizontal.

Tenemos que prestar atención a esta línea porque cuando

nos acercamos a ella podemos ser recibidos o expulsados de ella.

Cuando tenemos un máximo en los precios que va siendo superado por el siguiente

y

Cuando tenemos un mínimo en los precios que va siendo superado por el siguiente

decimos que estamos en

tendencia ALCISTA

Cuando tenemos un mínimo en los precios que va siendo superado por el siguiente

decimos que estamos en una

tendencia ALCISTA

Seguramente, te habrás dado cuenta de que los indicadores técnicos nos distraen de lo importante, que es el precio. Ante todo, y sobre todo, debes mirar a las velas con total atención. Así que vamos a centrarnos en lo primero que hay que preguntarse cuando uno se topa con un gráfico:

Seguramente, te habrás dado cuenta de que los indicadores técnicos nos distraen de lo importante, que es el precio. Ante todo, y sobre todo, debes mirar a las velas con total atención. Así que vamos a centrarnos en lo primero que hay que preguntarse cuando uno se topa con un gráfico:

¿El precio se mueve según una tendencia?

Si la respuesta es sí ¿Cuál es la tendencia del precio?

Hay quien dice que las velas bailotean el 80% del tiempo sin formar ningún tipo de tendencia. Bueno, esto es relativo, pues ya sabemos que, si hilamos fino, encontraremos tendencias.

No obstante es bueno saber decir si estamos en tendencia o no.

Una tendencia alcista se define como una sucesión de máximos crecientes y mínimos crecientes. Simple y demoledor.

En el momento en el que los máximos o los mínimos dejan de ser crecientes, cuidado, la tendencia se deteriora y entramos en fase lateral.

Después de la fase lateral, podemos reanudar la tendencia alcista o iniciar una tendencia bajista. Si reanudamos la tendencia alcista, entonces al tramo lateral se le suele llamar “de consolidación”.

Si, en cambio, el precio vira ¿adivinas qué es lo que tiene que haber para poder decir que estamos en una tendencia bajista?

Correcto: Una secuencia de máximos decrecientes y mínimos decrecientes. En cuanto falle alguna de las dos condiciones estaremos perdiendo la tendencia bajista.

En ocasiones, los máximos o los mínimos se alinean con precisión geométrica perfecta. En estos casos, nos resulta muy fácil trazar una directriz de tendencia que nos ayude a visualizar los raíles por los que se mueve el precio.

Para trazar una directriz de una tendencia alcista hay que unir al menos tres mínimos. Todos sabemos que con dos puntos se define una recta, pero para trazar una directriz razonablemente fiable, debemos tener tres puntos alineados.

Si el gráfico nos lo permite, en ocasiones podemos trazar una paralela a esta línea para marcar el canal por el que el precio se está moviendo. No obstante, esto no debe volvernos locos nunca, pues lo importante son los mínimos alineados y, realmente, que sean crecientes (junto con los máximos).

Para trazar una directriz de tendencia bajista, hacemos lo mismo que antes. Sólo que, en este caso, unimos máximos. Al menos tres para confirmar la directriz.

¿Si tenemos una directriz alcista entonces tenemos una tendencia alcista? No siempre; puesto que podemos tener mínimos crecientes (y alineados) pero dejar de tener máximos crecientes, por lo que se perdería la tendencia alcista, aún sin que el precio cruzase la directriz de tendencia (suceso que se suele tomar como señal de venta).

Lo mismo sucede con las directrices bajistas: No definen tendencias, pero sí que ayudan a visualizarlas. Algunos toman el cruce del precio a la directriz como una señal de compra, aunque mirando cómo se pierden los mínimos decrecientes ya podrías anticiparte a este hecho. Recuerda que en el precio va estar siempre la señal más rápida y fiable posible, por encima de cualquier indicador o línea que tracemos.

Hay un tema que siempre genera polémica ¿Se puede cortar alguna vela con la directriz de tendencia? ¿Se pueden cortar las sombras mientras no se corten los cuerpos de las mismas?

La respuesta a estas preguntas es “Como tú quieras”. Date cuenta de que si una o varias velas perforan una directriz de tendencia en un momento puntual, pero luego el precio sigue respetándola, símplemente ocurre que esa directriz ha perdido algo de credibilidad, pero hasta cierto punto, sigue siendo válida.

Por otra parte, piensa que en una vela, lo más importante es el cuerpo y, si incluimos las sombras, incluimos sobre todo el ruido del mercado junto con el movimiento principal del precio. Si al trazar una directriz de tendencia, cortas las sombras de algunas velas estarás estableciendo que te preocupa más determinar la tendencia fundamental que incluir las extravagancias del mercado. Si quieres tenerlo todo en cuenta, ya sabes lo que tienes que hacer, no cortar ni una sola sombra.

Por último, aunque este artículo habla de escuchar a tu gráfico sin meter indicadores de por medio, está bien destacar el papel de las medias móviles como detectores de tendencia.

La simple pendiente de una media móvil (correctamente ajustada, claro) es un resumen rápido y sencillo de la tendencia en curso. Es tan fácil como mirar el extremo derecho de la media móvil y fijarse si apunta hacia arriba o hacia abajo para saber si la tendencia es alcista o bajista. Esto es incluso más inmediato si tenemos una media móvil que cambia de color según su pendiente.

Ya hemos visto:

Soportes y Resistencias.

Que pueden ser horizontales o inclinados hacia arriba abajo.

Medias móviles: Exponenciales, simples, ponderadas.

Que es esta línea de color fuscsia

CANALES:

Conjunto de Soportes y Resistencias.

Los canales por donde habitualmente caminan los PRECIOS.

Se establece un canal por donde van circulando los precios.

Arriba o abajo. En forma de serrucho como venimos viéndolo hace tiempo.

Es muy importante ver cuales son:

Los objetivos de TRADING.

El TIEMPO en el que vamos a operar.

Y a partir de ahí deshechar los SOPORTES que son de poca importancia o de poca monta para nuestros objetivos y de ahi tratar de destacar. Subrallar y de trazar aquellos que son mucho más importantes.

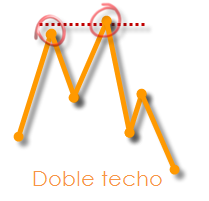

Entonces aquí vemos como hay varias velas que tocan este

soporte en más de 1 punto. Pero si toca más de uno ya se puede considerar de

DOBLE TECHO

Cada vez que un SOPORTES hace un doble techo

tiene una CORRECIÓN

Porque es un reconocimiento del mercado de que no ha podido superar dicho precio.

Analógamente.

En la línea de RESISTENCIA

Cuando el PRECIO no ha podido atraveasarla.

Cuando el mercado reconoce esa esa RESISTENCIA 2 veces. No importa ahora el tiempo en el que se desarrolle esto.

Cuando 2veces ha reconocido esta línea que ha trazado

El PRECIO va a tender a ir hacia arriba. 2 o 3 veces.

Por supuesto y como vengo diciendo siempre

El camino está lleno de otros

Soportes y Resistencias

Que se van verificando

Entre esta situación Y esta otra situación

Ha pasado un tiempo bastante prolongado con la cantidad de velas que tenemos en el medio.

Las inclinadas : Modifican el Valor y el tiempo.

Las horizontales : Modifican el tiempo.

Recuerden que el Analisis Técnico se basa en un eje de coordenadas cartesianas

Eje X : PRECIOS.

Eje Y: Tiempo.

Un par de consejos. Cuando ustedes traten de analizar un papel. Tomen el mayor tiempo posible. Aunque vayamos a TRADEAR una porción de tiempo corta.

Traten de establecer aquellos puntos fundamentales donde algo ocurre.

Por ejemplo aca... Cuando trazamos esta línea... Vemos que algo ocurre... Porque cuando el papel vemos que llega aca.

Cada vez que se arrimó a esta zona el papel fue receptado

El papel fue expulsado hacia abajo.

Por eso a esta zona la llamamos una zona de

Resistencia

Y a su vez cada vez que el papel llegó a aca también sufrió una expulsión hacia arriba y a esto lo pasamos a llamar un área de SOPORTE

La caída o la subida suele ser importante.

En este caso no hay una subida de los precios

si no una caida.

Entonces... Como no encuentra soporte... Los precios van a buscar el siguiente soporte descendiendo hasta ese siguiete soporte.

Por eso es tan importante que aunque estemos trabajando acá analicemos todos los tramos proximos sobre el que estamos operando.

Trazamos en el Gráfico las líneas de tendencia aunque sea de muchos años atrás.

Aquí un ejemplo.

Primero trazamos una línea de vieja data.

Y la segunda línea la trazamos cerca del movimiento actual.

Mas aproximacion a la fecha que estamos utilizando.

POR QUE?

Porque cuando el PRECIO lo testea 1 vez. 2 veces y en la tercera lo puede violar.

Y busca el SOPORTE anterior que es lo que yo les decía anteriormente.

Y esa es la importancia de tener SOPORTES y RESISTENCIAS del papel historicamente estudiados

Y por supuesto todos los que encontremos.

Todos los que sean relevantes e importantes.

Todos los que sean sólidos.

Es importante que verifiquen si el punto es importante.

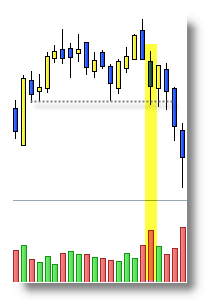

Una ruptura como por ejemplo esta.

Hay un incremento de VOLUMEN fuerte y rojo porque hay una venta feroz. Porque se toco 1, 2 veces y en la tercera hay caída.

Y todo el mundo salió a vender porque no quiere terminar sumido en esta catástrofe de las cuentas comitentes.

Y cuando el papel supera esta resistencia hay un incremento de VOLUMEN porque estamos en una fase

ALCISTA del papel.

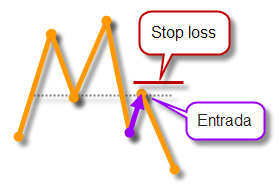

El doble techo es un patrón muy interesante. Sin embargo, uno nopuede lanzarse a lo loco a intentar operarlo sin conocerlomedianamente bien. Tiene sus peculiaridades.

El doble techo es un patrón muy interesante. Sin embargo, uno nopuede lanzarse a lo loco a intentar operarlo sin conocerlomedianamente bien. Tiene sus peculiaridades.

De buenas a primeras, uno podría pensar que es lo mismo que el doble suelo, pero al revés. Pero no, nada más lejos de la realidad.

Hoy quiero enseñarte cómo debemos tratar a este animal tan particular y cuál es la diferencia fundamental respecto a un doble suelo.

Empecemos por lo básico

El doble techo es un patrón clásico de reversión que anuncia un giro potencial de tendencia alcista a bajista. Esto es curioso, porque el doble techo en sí mismo es un tramo lateral.

Hay quien dice que su fiabilidad es del setenta y pico por ciento, aunque yo prefiero ignorar esos datos puesto que estoy convencido de que dependen del mercado y del momento. Habrá ocasiones en las que funcione muy bien y otras en las que no funcione casi nunca.

Lo importante, como siempre, es saber que nos movemos en el terreno de las probabilidades, por lo que tener el riesgo medido y asumido de antemano es la clave del éxito, tanto si ganamos dinero con una operación concreta en la que interviene un doble techo como si lo perdemos.

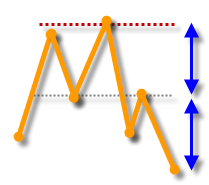

En principio, puedes estimar que el precio caerá una distancia equivalente a la altura del canal lateral, lo que no está nada mal:

La misión, claro está, consiste en apostar a la baja (abrir cortos) para lucrarnos con el desplome que se avecina. El quid está en que, si nos sale mal la jugada, no nos llevemos un golpe demasiado fuerte y, si acertamos, saber entrar y salir a tiempo.

¿Difícil?

No, si te sabes el truco no es difícil.

La pista del volumen

Cualquier entendido en dobles techos te dirá que hay una pista que no puedes dejar escapar: El volumen delata cuando las manos fuertes deciden ir en serio.

Un augurio de que el tramo lateral probablemente se romperá a la baja es que el volumen se dispara en la bajada (en la segunda bajada):

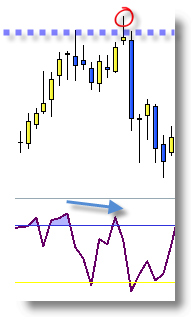

El auténtico sello de garantía

Para mi, el auténtico sello de garantía (y con sello de garantía no quiero decir que se garantice el éxito, sino que doy por bueno el patrón) es otro:

Para mi, un doble techo es susceptible de una violenta bajada cuando se da bajo resistencia relevante, con divergencia bajista en el oscilador y el segundo máximo supera ligeramente al primero (haciendo saltar los stop loss de todos los incautos que lo ponen pegadísimo, justo por encima del último máximo):

De hecho, mi estrategia de corto plazo utiliza mucho este tipo de situaciones para cazar rebotes bajo resistencia.

El truco

Para operar bien este patrón hay que tener más sangre fría, más paciencia y más aguante que con el doble suelo. Esa es la diferencia fundamental y en ella reside también el truco:

En un doble techo se entra más tarde que en un doble suelo. Quizás nos lo perdamos por esperar (de hecho, muchas veces nos lo perderemos); pero sólo entraremos en el momento adecuado, sino el mercado puede freírnos a señales falsas, amagando una y otra vez mientras nosotros no paramos de coleccionar pequeñas operaciones perdedoras.

Aquí el plan no es entrar en la ruptura, sino en el pulback al soporte roto. Para entrar bien hay queesperar y, quizás, dejar escapar la oportunidad:

¿Y para salir bien?

El objetivo de beneficios es sólo una estimación. Tanto puedes quedarte corto como llegar mucho más lejos.

Mi consejo es que pongas tu objetivo de beneficios ligeramente por encima del próximo soporte, que ya verás como suele coincidir más o menos con la distancia prevista.

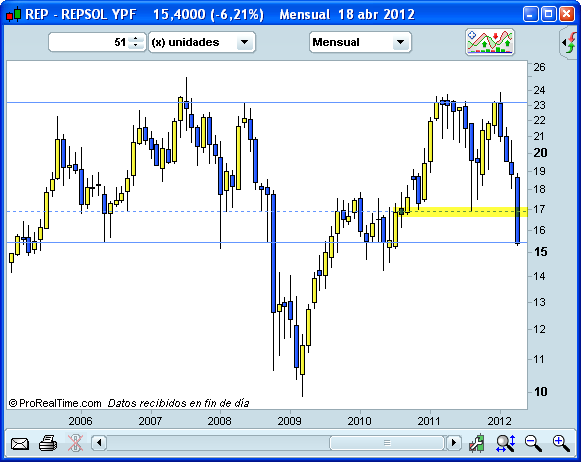

Un detalle más, que puede ser importante. Para calcular la distancia, es mejor pensar en porcentajes en lugar de números absolutos.

Por ejemplo, si el doble techo está en 23€, y el mínimo intermedio (punto de soporte) en 17€, no esperes que el precio caiga hasta 11€ (no esperes que caiga otros 6€) sino piensa más bien que se reducirá en la misma proporción, quedando en 12.6€, aproximadamente (17/23 = 12.6/17).

Esto cobra especial importancia para precios bajos (menores de 30€).

Por otra parte, el stop loss sólo tiene sentido en un lugar: por encima del soporte perforado (deja cierto margen, no lo pegues demasiado).

Un buen ejemplo… y calentito

¿Quieres ver un doble techo de los gordos?

Aquí tienes uno: Repsol. Esta foto es 100% actual (fecha de publicación del artículo).

Doble techo claramente visible en gráfico semanal e incluso también en mensual. Fíjate primero en el gráfico mensual ¡Menuda resistencia!

Mira ahora el gráfico semanal:

- Doble techo bajo resistencia relevante (te aseguro que, si se ve perfectamente en el gráfico mensual, es que es muy relevante).

- Divergencia bajista (nada menos que en MACD semanal).

- El segundo máximo barre los stop loss de los que se habían puesto cortos en el máximo anterior.

- El volumen se incrementa en la segunda bajada.

Sé lo que estás pensando: No puede fallar.

Sí puede fallar. No tengas la menor duda.

No importa cuán perfecto sea un patrón, siempre existe la posibilidad (no despreciable) de que no salga según lo previsto.

No hay comentarios:

Publicar un comentario